题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

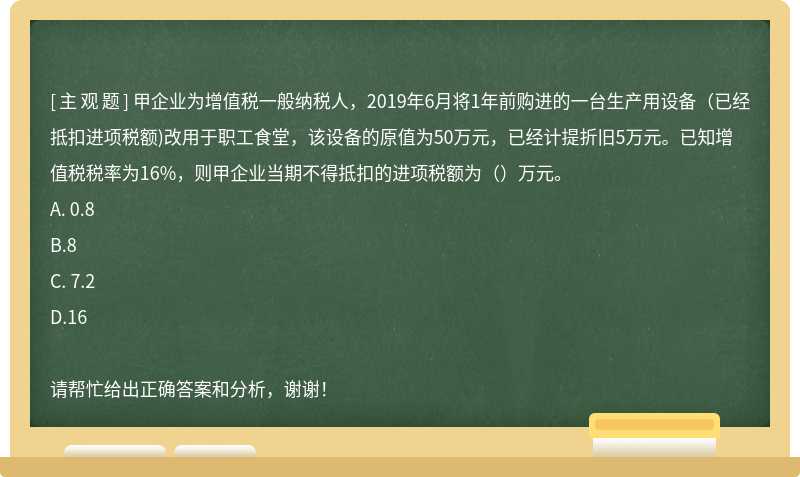

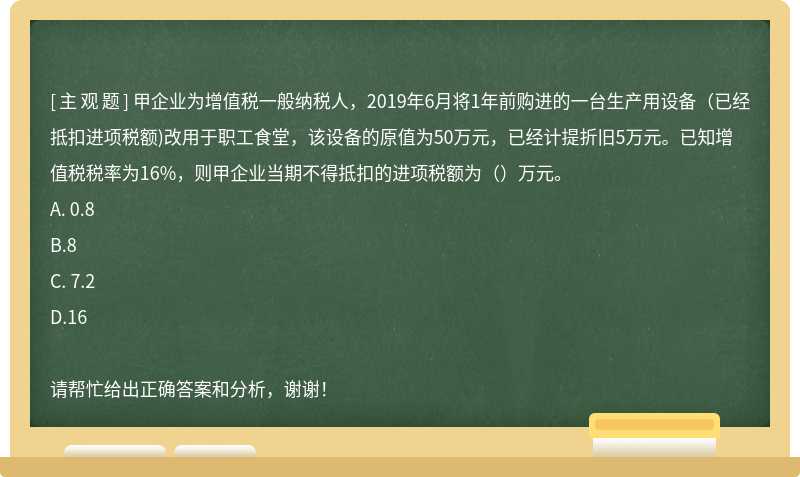

甲企业为增值税一般纳税人,2019年6月将1年前购进的一台生产用设备(已经抵扣进项税额)改用于职工食堂,该设备的原值为50万元,已经计提折旧5万元。已知增值税税率为16%,则甲企业当期不得抵扣的进项税额为()万元。

A. 0.8

B.8

C. 7.2

D.16

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

A. 0.8

B.8

C. 7.2

D.16

更多“甲企业为增值税一般纳税人,2019年6月将1年前购进的一台生…”相关的问题

更多“甲企业为增值税一般纳税人,2019年6月将1年前购进的一台生…”相关的问题

A、购入一批F型原材料的进项税额不得抵扣,但运费的进项税额可以抵扣

B、接受的旅客运输服务,不得抵扣进项税额

C、取得的航空运输电子客票行程单,可抵扣进项税额2807.34元

D、取得注明旅客身份信息的公路客票,可抵扣进项税额29.13元

1.购进业务

向农民购进玉米,收购凭证上注明收购价30万元,支付乙公司运费2万元,其中的10%用于本企业职工食堂。

2.委托加工业务

将本月购进玉米的50%运往丙企业(增值税一般纳税人),委托其加工酒精,支付运费0.3万元,支付不含税加工费3.2万元,取得增值税专用发票,丙企业无同类酒精的销售价格。本月收回酒精,丙企业已代收代缴消费税。

3.白酒销售业务

注:甲企业与白酒销售公司为关联企业,税务机关核定的消费税最低计税价格160元/斤。以上价格均为不含税价。

4.其他业务

(1)甲企业本月会计账户“其他应付款一白酒包装物押金”贷方金额10.53万元,“营业外收入一逾期白酒包装物押金”贷方金额4.68万元。

(2)本月举办展销会,将自产白酒100斤用于广告促销活动;另特制100斤新品白酒赠送给来宾,该批白酒成本50000元,没有同类白酒的销售价格,该白酒的成本利润率为10%。

本月取得的相关票据符合税法规定,并在本月通过主管税务机关认证抵扣。(白酒消费税税率20%,0.5元/斤,酒精消费税税率5%)

根据上述资料,回答下列问题:

关于甲企业收取包装物押金的税务处理,正确的有()。

A. 包装物押金不影响甲企业本月应纳增值税和消费税

B. “营业外收入一逾期包装物押金”贷方应作为增值税计税销售额

C. “营业外收入一逾期包装物押金”贷方应作为消费税计税销售额

D. “其他应付款一白酒包装物押金”贷方应作为增值税计税销售额

E. “其他应付款一白酒包装物押金”贷方应作为消费税计税销售额

A、13

B、100

C、113

D、87

A、(610.2+11.3)÷(1+13%)×13%=71.5(万元)

B、(610.2+5.65+11.3)÷(1+13%)×13%=72.15(万元)

C、(610.2+5.65+11.3)×13%=81.5295(万元)

D、(610.2+11.3)×13%=80.795(万元)

【简答题】(三)遵义一家某棉纺企业为增值税一般纳税人,2011年1月份发生下列业务: (1)购进纺织设备一台,不含税价款10万元,取得增值税专用发票,另支付运费500元,取得承运部门开具的运输发票; (2)从当地农民生产者购进免税棉花10吨,每吨1.4万元,收购凭证上注明价款14万元; (3)从当地某农工商供销公司(增值税一般纳税人)购进棉花30吨,每吨不含税价格1.5万元,取得增值税专用发票; (4)本月向一般纳税人销售甲型号棉布1.2万米,售价每米40元(不含税);向个体工商户销售乙型号棉布2.34万米,售价每米50元(含税)。 已知:有关发票在本月均通过主管税务机关认证并申报抵扣。 要求:根据上述材料,回答下列问题。 1、该企业购进纺织设备及支付运费可抵扣的进项税额为( )。 A.1. 7万元 B.1. 452万元 C.36.7万元 D.1.7035万元 2、下列关于该企业向农民生产者购进棉花和向供销公司购进棉花计算的可抵扣进项税额的说法正确的有( )。 A.向供销公司购进棉花可抵扣的进项税额为8. 95万元 B.向供销公司购进棉花可抵扣的进项税额为5.85万元 C.向农民生产者购进棉花可抵扣的进项税额为0 D.向农民生产者购进棉花可抵扣的进项税额为1. 82万元 3、该企业本月销售货物应确认的销项税额为( )。 A.10.149万元 B.9.86万元 C.11.874万元 D.25.16万元 4、该企业本月应缴纳的增值税税额为( )。 A.0.475万元 B.1.345万元 C.0.295万元 D.15.7865万元 5、该企业缴纳增值税的纳税期限可以是( )。 A.5日 B.3日 C.10日 D.365日

A.对计划单列市国家税务局的具体行政行为不服的,向国家税务总局申请行政复议

B.对被撤销的税务机关在撤销以前所作出的具体行政行为不服的,向继续行使其职权的税务机关的上一级税务机关申请行政复议

C.对计划单列市地方税务局的具体行政行为不服的,向国家税务总局申请行政复议

D.对两个以上税务机关共同作出的具体行政行为不服的,向共同上一级税务机关申请行政复议

为了保护您的账号安全,请在“简答题”公众号进行验证,点击“官网服务”-“账号验证”后输入验证码“”完成验证,验证成功后方可继续查看答案!

微信搜一搜

微信搜一搜

简答题

简答题

微信搜一搜

微信搜一搜

简答题

简答题